GAP trong chứng khoán là gì? Các loại GAP thường gặp. Phân tích kỹ thuật là một trong những trường phái đầu tư được rất nhiều người theo đuổi. Tuy nhiên, để vận dụng tốt phương pháp này, nhà đầu tư phải nắm vững các kiến thức liên quan. Trong đó, các kiến thức về mô hình giá, xác định xu hướng, và khoảng giá rất quan trọng.

Nội dung chính

GAP trong chứng khoán là gì?

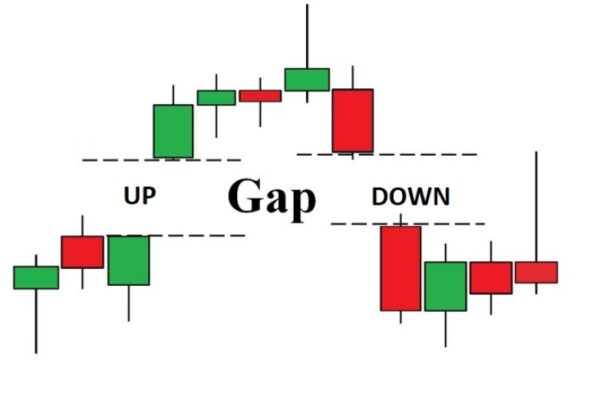

Gap là khoảng trống giá giữa hai cây nến liền kề nhau, mà tại đó không có giao dịch nào diễn ra. Khoảng trống giá xảy ra khi giá mở cửa cao hoặc thấp hơn giá đóng cửa của phiên giao dịch trước đó. Đây là hiện tượng thường gặp trong biểu đồ nến Nhật.

Xét trong điều kiện bình thường, giá đóng cửa của phiên trước đó sẽ là giá mở cửa của phiên ngay sau. Tuy nhiên, sự tăng giảm nhiều bước trong giá mở cửa của phiên sau so với giá đóng cửa của phiên trước sẽ tạo ra khoảng trống giá (GAP) trên biểu đồ.

Xu hướng gap trong giao dịch chứng khoán

Có hai xu hướng GAP trong chứng khoán: GAP tăng và GAP giảm.

- GAP tăng: Khoảng trống được tạo ra khi giá mở cửa ngày hôm sau cao hơn giá đóng cửa hôm trước.

- GAP giảm: Khoảng trống được tạo ra khi giá mở cửa ngày hôm sau thấp hơn giá đóng cửa hôm trước.

Vai trò của GAP trong đầu tư chứng khoán

Khoảng trống giá hay gap có vai trò hỗ trợ phân tích xu hướng giá cổ phiếu. Từ đó, nhà đầu tư có thể quyết định các điểm vào lệnh, chốt lời, cắt lỗ chính xác. Đặc biệt, khi kết hợp gap với các công cụ phân tích khác như RSI, đường MA, kháng cự – hỗ trợ, việc xác định xu hướng giá càng chính xác hơn.

Bốn loại GAP trong chứng khoán phổ biến

Trong giao dịch chứng khoán hiện nay, nhà đầu tư có thể bắt gặp 4 loại GAP phổ biến. Mỗi loại GAP đều có đặc điểm và vai trò riêng biệt.

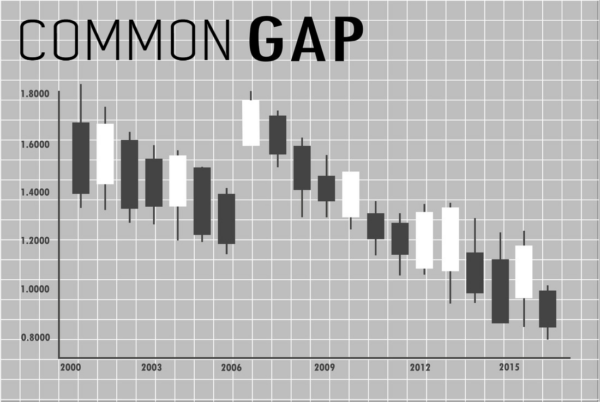

Common Gap (Gap thông thường)

Khoảng trống giá thông thường xuất hiện khi giá cổ phiếu đi ngang và dao động trong phạm vi hẹp. Khoảng trống giá thông thường rất hay xuất hiện và chỉ mang tính tạm thời. Gap thường được lấp đầy nhanh chóng và không có đột biến về khối lượng giao dịch. Do đó, nó không thực sự hữu ích trong việc phân tích giá của nhà đầu tư.

Breakaway Gap (Gap phá vỡ)

Khoảng trống giá phá vỡ xảy ra khi giá phá vỡ vùng giao dịch ổn định, và đánh dấu giai đoạn đầu của một xu hướng mới. Giá có thể đang đi ngang hoặc đang trong một xu hướng tăng rồi đột ngột chuyển sang xu hướng giảm.

Khoảng trống giá phá vỡ đi kèm với khối lượng giao dịch lớn cho thấy sự chuyển hướng mạnh mẽ của thị trường. Điểm phá vỡ sẽ trở thành ngưỡng hỗ trợ mới nếu khoảng trống giá phá vỡ đi lên. Trong trường hợp khoảng trống giá phá vỡ đi xuống, điểm phá vỡ sẽ thành ngưỡng kháng cự.

Runaway Gap (Gap tiếp diễn)

Khoảng trống giá tiếp diễn thường xuất hiện ở giữa một xu hướng tăng/ giảm đã được hình thành rõ rệt trước đó, và báo hiệu giá sẽ tiếp tục đi theo xu hướng hiện tại. Khoảng trống giá tiếp diễn có ít khả năng được lấp đầy và thường có khối lượng giao dịch vừa phải.

Trong giao dịch chứng khoán, ở một xu hướng tăng, gap tiếp diễn phản ánh tâm lý lạc quan của nhà đầu tư trên thị trường. Họ sẽ quyết định mua vào vì nghĩ rằng giá sẽ ít có khả năng điều chỉnh trở lại.

Ngược lại, trong một xu hướng giảm, gap tiếp diễn phản ánh sự bi quan của nhà đầu tư đang nắm giữ cổ phiếu. Họ cho rằng giá khó điều chỉnh tăng trở lại, nên thường có tâm lý bán mạnh.

Exhaustion Gap (Gap suy kiệt)

Khoảng trống giá suy kiệt thường xuất hiện ở cuối một xu hướng tăng hoặc giảm, báo hiệu sự kết thúc của xu hướng hiện tại và bắt đầu một xu hướng mới. Khoảng trống giá suy kiệt thường đi kèm với khối lượng giao dịch lớn. Đồng thời, giá mở cửa của ngày hôm sau và giá đóng cửa của ngày hôm trước có sự chênh lệch lớn. Khoảng trống giá suy kiệt thường được lấp đầy trong các phiên giao dịch sau đó.

Những lưu ý khi giao dịch với khoảng trống giá

Gap xuất hiện trên thị trường chứng khoán bởi rất nhiều lý do. Tuy nhiên, không phải lúc nào gap cũng phản ánh đúng xu hướng diễn biến của thị trường. Vì vậy, để đầu tư an toàn và thông minh, các bạn nên lưu ý một số điểm sau:

- Khi giao dịch với khoảng trống giá, nhà đầu tư nên quan sát khối lượng giao dịch. Đồng thời, các bạn nên kết hợp với các chỉ báo kỹ thuật khác như đường MA, RSI, MACD,.. để xác nhận tín hiệu chính xác hơn.

- Gap tiếp diễn đôi khi sẽ bị nhầm lẫn với gap suy kiệt. Vì vậy, nhà đầu tư nên đặc biệt chú ý đến khối lượng để phân biệt 2 loại gap nói trên. Từ đó có các hành động phù hợp với diễn biến. Trong trường hợp là gap tiếp diễn, khối lượng giao dịch sẽ trung bình và thấp. Ngược lại, nếu là gap suy kiệt, khối lượng giao dịch sẽ lớn hơn nhiều.

- Không phải lúc nào khoảng trống giá cũng được lấp đầy. Vì vậy, nhà đầu tư không nên phụ thuộc vào gap để tìm điểm vào lệnh.