Hệ số Beta trong chứng khoán. Hệ số beta trong chứng khoán có thể coi là thước đo rủi ro thị trường của một cổ phiếu. Tìm hiểu hệ số beta có vai trò gì, cách tính ra sao và có những hạn chế gì tại bài viết này nhé!

Hệ số beta hay còn được gọi là hệ số rủi ro là thuật ngữ chỉ mức độ rủi ro của một cổ phiếu trên thị trường chứng khoán. Tính được hệ số beta sẽ giúp nhà đầu tư xác định được đối tượng đầu tư phù hợp với mức chịu đựng rủi ro của mình.

Nội dung chính

1. Hệ số Beta chứng khoán là gì?

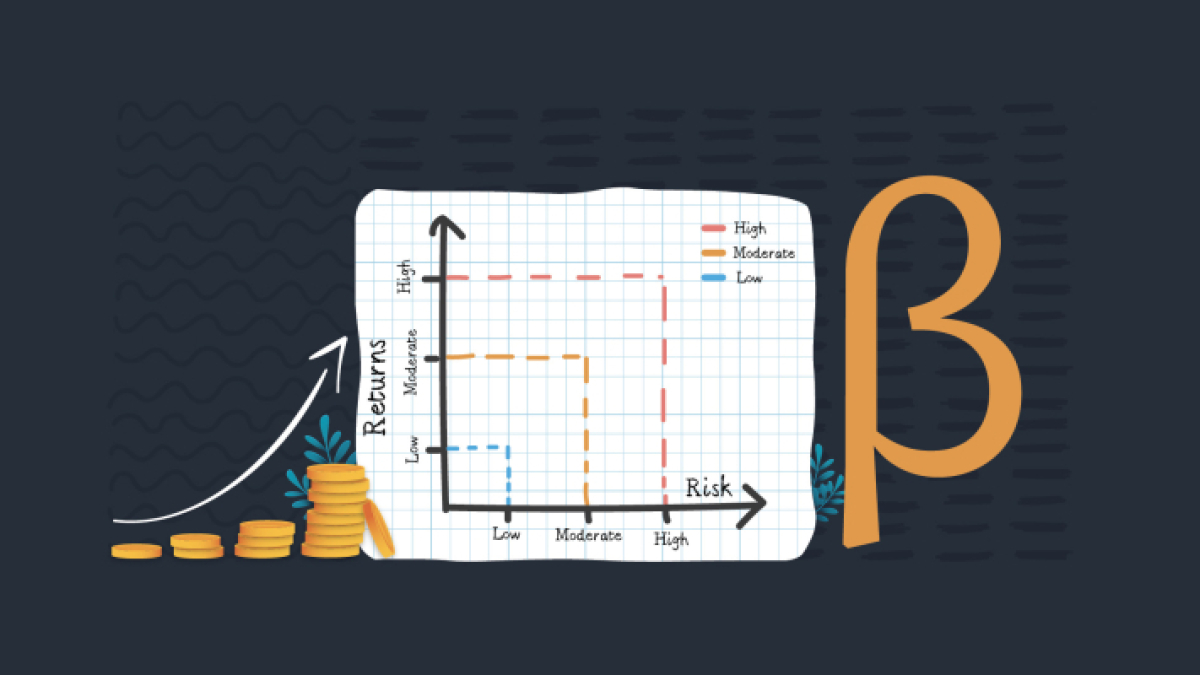

Hệ số beta (β) trong chứng khoán là thước đo rủi ro hệ thống của một chứng khoán riêng lẻ hay một danh mục đầu tư với mức biến động, rủi ro chung của toàn bộ thị trường chứng khoán. Beta được sử dụng trong mô hình định giá tài sản vốn để tính toán tỉ suất sinh lời kỳ vọng của một tài sản dựa vào hệ số beta của nó và tỉ suất sinh lời trên thị trường.

Khi tính toán được hệ số beta cụ thể, nhà đầu tư có thể xác định được đâu là đối tượng đầu tư phù hợp với mức chịu đựng rủi ro của mình.

2. Ý nghĩa và vai trò của hệ số beta

Trong đầu tư chứng khoán, chỉ số beta là tham số quan trọng trong mô hình định giá tài sản vốn, được tính toán dựa trên phân tích quy hồi. Hiểu một cách đơn giản, hệ số beta thể hiện mức độ phản ứng của một mã chứng khoán đối với sự biến động của toàn thị trường.

Việc tính toán chỉ số beta có ý nghĩa vô cùng quan trọng. Khi so sánh giá trị của hệ số beta với 1, nhà đầu tư có thể xác định được mức độ rủi ro của cổ phiếu, từ đó tính toán và đưa ra quyết định đầu tư phù hợp. Chỉ số Beta giúp các nhà đầu tư hiểu liệu cổ phiếu đó đi cùng hướng với các cổ phiếu khác trong thị trường hay không và mức độ biến động, rủi ro của nó so với thị trường.

Giá trị hệ số beta giúp nhà đầu tư so sánh được mức độ biến động giá của cổ phiếu đang xem xét so với mức độ biến động chung trên thị trường, từ đó có các quyết định đầu tư và quản lý phù hợp.

Các trường hợp so sánh giá trị của hệ số beta:

+ β = 0: mức độ biến động giá của chứng khoán này hoàn toàn độc lập với thị trường.

+ β < 0 (beta âm) có nghĩa mã chứng khoán thường tăng khi thị trường có xu hướng giảm.

+ β < 1, mức độ biến động của giá chứng khoán này thấp hơn mức biến động của thị trường.

+ B = 1, mức biến động của giá chứng khoán này sẽ bằng với mức biến động của thị trường.

+ β > 1: mức độ biến động giá của mã chứng khoán này lớn hơn mức biến động của thị trường chung.

3. Cách tính hệ số beta trong chứng khoán

Hệ số beta (β) chứng khoán được tính theo công thức như sau: Hệ số β = Cov (Re, Rm) / Var (Rm)

Trong đó:

Re là tỉ suất sinh lời của mã chứng khoán e

Rm là tỉ suất sinh lời của thị trường chung

Cov (Re, Rm) là hiệp phương sai giữa tỉ suất sinh lợi chứng khoán e và tỉ suất sinh lợi của thị trường

Var (Rm) là phương sai của tỉ suất sinh lợi thị trường

Ví dụ: Để tính hệ số rủi ro của chứng khoán B với tỉ suất sinh lời 20%, tỉ suất sinh lời của thị trường là 10%, tỉ lệ phi rủi ro của khoản đầu tư là 2%, ta có: mức chênh lệch giữa tỉ suất sinh lời của chứng khoán B và tỉ lệ phi rủi ro sẽ là 20% – 2% = 18%. Mức chênh lệch giữa tỉ suất sinh lời của thị trường và tỉ lệ phi rủi ro là 10% – 2% = 8%.

Theo công thức trên ta có thể tính hệ số β như sau: Hệ số β = 18/8 = 2,25

Hệ số Beta > 1 đồng nghĩa với việc chứng khoán B có khả năng sinh lời cao, mặc dù nếu đầu tư có thể thu về lợi nhuận cao, nhưng sẽ tiềm ẩn nhiều rủi ro lớn. Vì thế nhà đầu tư cần sự tính toán và tìm hiểu kỹ càng theo các tiêu chí khác.

Nếu nhà đầu tư có thể chấp nhận rủi ro cao, có khả năng chống chịu rủi ro thì nên đầu tư vào chứng khoán B. Ngược lại, nếu nhà đầu tư chấp nhận rủi ro thấp thì không nên đầu tư vào chứng khoán B.

4. Hạn chế của chỉ số beta

Việc phân tích hệ số beta giúp nhà đầu tư xác định đúng đối tượng cổ phiếu phù hợp với khẩu vị rủi ro của bản thân nhờ so sánh được các mức độ biến động giá cổ phiếu của doanh nghiệp so với mức độ biến động chung trên thị trường chứng khoán.

Một giả thiết được đưa ra trong lý thuyết về hệ số beta, đó là tỉ suất sinh lời của cổ phiếu sẽ tuân theo phân phối chuẩn. Tuy vậy, trong thực tế, thị trường tài chính thường xuyên biến động rất khó lường, và không phải lúc nào chúng cũng tuân theo phân phối chuẩn. Vì vậy, việc sử dụng hệ số rủi ro beta để dự đoán xu hướng giá của cổ phiếu không phải lúc nào cũng chuẩn.

Chẳng hạn, một cổ phiếu có chỉ số beta thấp (tức là mức biến động giá của nó thấp) nhưng cổ phiếu này có thể đang trong xu hướng giảm chậm rãi. Vì vậy việc thêm cổ phiếu này vào danh mục đầu tư sẽ làm giảm độ lệch chuẩn của danh mục đầu tư, nhưng không làm giảm mức thua lỗ kỳ vọng.

Chiều ngược lại, một cổ phiếu có chỉ số beta cao có thể đang trong một xu hướng tăng nhanh. Vì vậy thêm cổ phiếu này vào danh mục đầu tư có thể sẽ làm giảm mức lỗ kỳ vọng của toàn bộ danh mục, mặc dù nó sẽ làm tăng độ biến động giá của danh mục.

Trên đây là các bài viết liên quan tới chỉ số Beta trong chứng khoán, hi vọng các bạn sẽ có thêm kiến thức về chỉ số công cụ để phân tích chứng khoán.

Link bài viết liên quan

Chỉ số EPS trong chứng khoán là gì? EPS cao hay thấp thì tốt? – Cà …

Chỉ số PE là gì? Vì sao P/E âm? Xem chỉ số P/E ở đâu, – Cà phê du …